宁德时代战略入股富临精工深度分析:行业格局重塑与影响评估

Unlock More Features

Login to access AI-powered analysis, deep research reports and more advanced features

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.

Related Stocks

现在我来为您呈现这份深度分析报告:

2026年1月13日晚间,富临精工(300432.SZ)披露重磅公告,公司拟以

与此同时,双方签署了长期供货协议,约定

富临精工的核心竞争优势在于其采用

| 代际 | 压实密度 | 2025年市场占比 | 主要应用 |

|---|---|---|---|

| 二代 | 2.40 g/cm³ | 33.5% | 标准续航车型 |

| 三代 | 2.50 g/cm³ | 44.8% | 中高端车型 |

| 四代 | 2.55+ g/cm³ | 10.3% | 高端动力/储能 |

宁德时代最新发布的

通过梳理近期披露的供应链动作可以发现,宁德时代已构建了一个覆盖多技术路线、多区域的磷酸铁锂供应网络:

| 供应商 | 合作模式 | 年均供货量 | 特点 |

|---|---|---|---|

富临精工 |

股权绑定+长协 | 100万吨 | 高压实密度高端产品 |

容百科技 |

1200亿大单 | 61万吨 | 三元转铁锂龙头 |

湖南裕能 |

参股约10%+长协 | 50万吨 | 固相法成本优势 |

万润新能 |

保供协议 | 26.5万吨 | 80%月度采购承诺 |

龙蟠科技/锂源 |

海外供应 | 15.75万吨 | 印尼产能布局 |

根据宁德时代业绩说明会披露的数据,

储能项目对成本敏感且要求电池具备万次以上循环寿命,需要获得更多更稳定的高品质磷酸铁锂材料供应。宁德时代此时大举锁定上游资源,正是为应对储能市场的爆发式增长做好产能准备。

宁德时代通过供货合约、参股入股、产能共建、合资建厂等多种方式深度绑定供应商,将导致行业集中度进一步提升。头部企业凭借资金、技术和渠道优势不断扩大市场份额,而中小企业的生存空间被进一步压缩。

- 订单向头部集中:宁德时代锁定的产能相当于2028年全球全年产量,行业"二八效应"愈发明显[1]

- 技术壁垒强化:高端产品供应商稀缺,技术和规模优势企业将获得超额利润

- 中小企业出清加速:低端产能过剩导致价格战,缺乏订单支撑的企业面临淘汰

宁德时代的采购动作向市场传递了明确信号:

磷酸铁锂路线复兴的驱动因素:

- 性能突破:神行电池等新一代铁锂电池实现快充和长续航,打入原属三元锂电池的20-30万元车型市场

- 成本优势:相比三元锂电池,铁锂电池成本低约30%,在价格竞争激烈的市场中优势明显

- 安全性能:铁锂电池热稳定性更好,符合消费者对安全的核心诉求

宁德时代对富临精工的支持并非孤例。此前,宁德时代已通过类似模式绑定:

- 湖南裕能:直接和间接持股合计近10%

- 德方纳米:在四川江安县共建年产8万吨磷酸铁锂项目

- 江西升华:多轮增资后拟共同增资扩股

这种"资本+市场"的双重绑定模式将成为动力电池龙头企业控制上游供应链的

受此重大利好刺激,富临精工股价表现强劲:

| 期间 | 涨跌幅 |

|---|---|

| 1个月 | +26.23% |

| 3个月 | +5.01% |

| 6个月 | +46.88% |

| 1年 | +63.42% |

| 5年 | +271.15% |

截至2026年1月20日,富临精工总市值达到

根据最新财务数据,富临精工呈现出**“增收不增利”**的行业共性特征:

| 财务指标 | 数值 | 评价 |

|---|---|---|

| 市盈率(P/E) | 80.26x | 较高,反映市场预期 |

| 市净率(P/B) | 7.19x | 较高 |

| 净资产收益率(ROE) | 9.27% | 中等 |

| 净利润率 | 3.52% | 偏低 |

| 流动比率 | 1.26 | 短期偿债能力尚可 |

| 债务风险 | 低风险 | 财务状况稳健 |

财务分析显示,富临精工采用

此次31.75亿元募集资金的主要投向为

当前磷酸铁锂行业呈现**"割裂"格局**:

- 低端产品过剩:二代及以下产品产能利用率低位运行,价格承压

- 高端产品紧缺:四代产品供应商稀少,供不应求

根据SMM数据,2026年中国磷酸铁锂名义年产能预计将达约

根据中国化学与物理电源行业协会数据,全行业

| 企业 | 2023年 | 2024年 | 2025年1-9月 |

|---|---|---|---|

| 龙蟠科技 | -12.33亿 | -6.36亿 | -1.10亿 |

| 万润新能 | -15.04亿 | -8.70亿 | -3.52亿 |

| 德方纳米 | -16.36亿 | -13.38亿 | -5.44亿 |

2025年12月起,多家头部厂商相继宣布产线检修,

磷酸铁锂价格与碳酸锂高度相关。2025年价格走势呈现"先抑后扬"格局:

- 6月最低位:3.0万元/吨

- 2026年1月:超过6万元/吨

原材料价格剧烈波动对中游材料企业利润形成挤压,"夹心层"地位使得成本传导不畅[4]。

-

战略意义重大:宁德时代入股富临精工并锁定300万吨采购,是其巩固磷酸铁锂供应链控制力的关键布局,预计将重塑行业竞争格局

-

高端化加速:高端磷酸铁锂材料供应商将获得超额收益,行业技术迭代速度加快

-

集中度提升:头部企业市场份额持续扩大,中小企业出清加速,行业洗牌在即

-

双赢格局形成:宁德时代获得稳定高端供应,富临精工获得资金和市场保障,合作各方均将受益

- 短期:股价已充分反映利好,追高需谨慎

- 中期:募投项目投产和订单消化将带来业绩增长

- 长期:作为"宁链"核心供应商,具有较好的成长确定性

- 进一步巩固供应链安全,提升对上游议价能力

- 长期采购协议锁定成本,抵御原材料价格波动风险

- 头部绑定模式将成为主流

- 技术创新和成本控制将成为企业核心竞争力

- 关注具备高端产品量产能力的材料企业

[1] OFweek维科号 - 宁德时代已锁定超5000亿的磷酸铁锂 (https://mp.ofweek.com/chuneng/a356714850637)

[2] 《财经》杂志 - 宁德时代加码采购磷酸铁锂,"宁链"企业签巨额订单 (https://finance.sina.com.cn/roll/2026-01-14/doc-inhhhtei4903329.shtml)

[3] 金灵AI金融数据库 - 富临精工(300432.SZ)公司概况与股价数据

[4] 富牛财经 - 超410万吨扩产潮下,磷酸铁锂的过剩、疯狂和"割裂" (https://news.futunn.com/post/67635573)

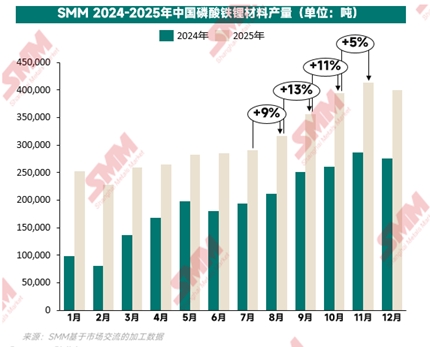

上图展示了2024-2025年中国磷酸铁锂产能与市场需求增长趋势,清晰呈现了行业产能快速扩张的态势。

上表汇总了宁德时代近期在磷酸铁锂领域的战略合作企业及核心条款,展示了其多元化供应体系的构建进程。

Insights are generated using AI models and historical data for informational purposes only. They do not constitute investment advice or recommendations. Past performance is not indicative of future results.

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.