Huntington Bancshares (HBAN) 财报分析及美国区域银行股投资价值评估

Unlock More Features

Login to access AI-powered analysis, deep research reports and more advanced features

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.

Related Stocks

基于获取的数据和分析,现在为您提供完整的投资价值评估报告。

根据最新披露的财务数据[0],Huntington Bancshares Q4 2025(截至2025年12月)实际表现为

| 指标 | 实际值 | 市场预期 | 偏差 |

|---|---|---|---|

| 每股收益(EPS) | $0.30 | $0.33 | -9.34% |

| 营收 | $21.9亿 | $22.0亿 | -0.35% |

管理层在财报电话会议中给出的2026年指引显示:预计净利息收入增长10-13%,平均贷款增长11-12%,平均存款增长8-9%[1]。

当前估值处于合理区间[0]:

| 估值指标 | 数值 | 行业对比 |

|---|---|---|

| 市盈率(P/E) | 11.88倍 | 低于大型银行平均(约14-16倍) |

| 市净率(P/B) | 1.19倍 | 处于区域银行正常范围(1.0-1.5倍) |

| 股本回报率(ROE) | 10.66% | 中等偏上水平 |

| 净利润率 | 18.05% | 表现良好 |

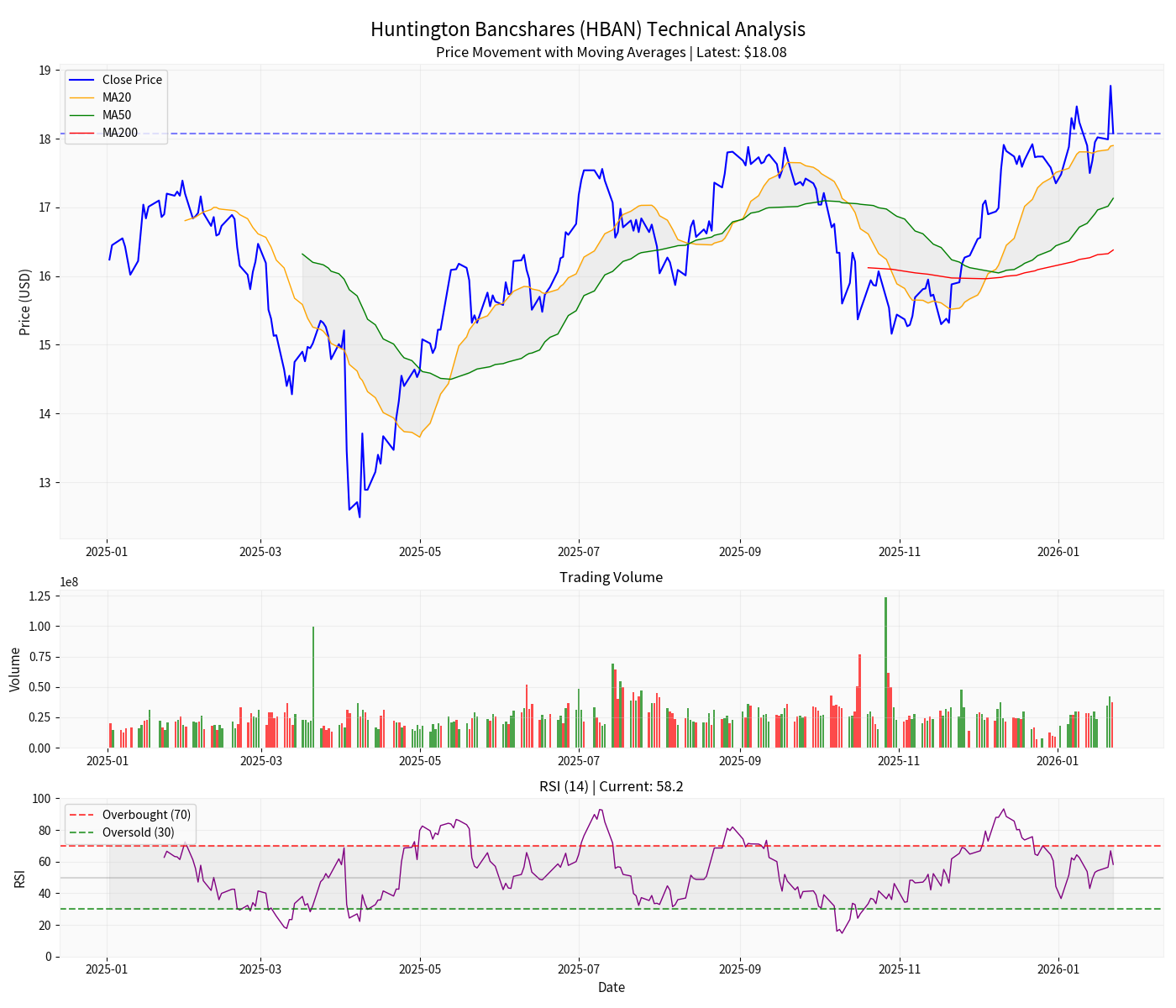

根据技术分析工具的结果[0]:

- 趋势判断:处于上升趋势,待确认(趋势评分5.0/5)

- 移动平均线:股价位于20日($17.90)、50日($17.13)、200日($16.38)均线之上,显示中期上升格局

- RSI指标:58.2,处于中性偏多区间(30-70正常范围)

- MACD:出现死叉,显示短期动能偏空

- 关键价位:支撑位$18.06,阻力位$18.91

根据财务分析结果[0]:

- 财务态度:激进型(低折旧/资本支出比率)

- 债务风险:低风险

- 自由现金流:最新季度FCF为5.95亿美元,现金生成能力稳健

即使本次HBAN实际表现为"双不及预期",但"盈利超预期而营收不及预期"是区域银行股常见现象,其投资启示包括:

- 成本控制能力优异,在收入增长放缓时仍能维持盈利能力

- 运营效率改善有助于提升长期股东回报

- 费用管理有方可能为未来业绩弹性奠定基础

- 业务增长动能不足,贷款需求或定价能力承压

- 利息收入面临利率下降和竞争加剧的双重压力

- 非利息收入增长乏力,收入结构单一

KRE(区域银行ETF)近期表现强劲[0]:

| 期间 | KRE涨幅 | 同期标普500 |

|---|---|---|

| 近3个月 | +13.22% |

+1.63% |

| 2025年10月至今 | 约15%+ | 约3-4% |

区域银行板块显著跑赢大盘,主要受以下因素驱动:

- 美联储降息预期改善净息差前景

- 商业地产贷款风险担忧缓解

- 估值洼地吸引资金回流

根据最新行业研究报告[2][3]:

-

商业地产贷款回暖:2026年区域银行有望恢复商业地产贷款增长,利率下降正在改善贷款经济性和开发商信心

-

利率环境有利:美联储2026年可能继续降息,这将:

- 降低存款成本

- 改善净息差

- 刺激贷款需求

-

风险提示:

- 商业地产敞口仍是主要风险点

- 大型银行竞争压力持续

- 金融科技公司持续蚕食市场份额

| 维度 | 评估 |

|---|---|

| 估值吸引力 | ★★★★☆(11.88倍P/E低于历史均值) |

| 盈利质量 | ★★★☆☆(成本控制良好但收入增长乏力) |

| 技术面 | ★★★★☆(上升趋势,支撑有力) |

| 分析师共识 | 买入 (20位分析师中25位给出买入/强力买入评级)[0] |

| 目标价 | $21.00(隐含上涨空间约16%) |

- 对利率敏感度较高的投资者

- 寻求价值投资机会的长期投资者

- 看好商业地产市场复苏的投资者

- 净息差(NIM)变化:判断利率传导效果

- 贷款增长率:衡量业务扩张动能

- 不良贷款率(NPL):监控信用风险暴露

- 存款成本变化:评估利率下降期的成本优势

- 分散投资多只区域银行股以降低单一风险

- 关注商业地产敞口较低的银行

- 结合KRE ETF实现板块投资

Huntington Bancshares本次财报反映出

从投资价值角度,区域银行股目前具备以下优势:

- 估值处于历史低位区间(P/B普遍低于1.5倍)

- 收益率曲线正常化有利于净息差改善

- 资金轮动效应推动低估值板块补涨

- 商业地产风险最坏时期可能已经过去

[0] 金灵API - 市场数据与财务分析

[1] Investing.com - “Huntington Q4 2025 presentation highlights loan growth partnerships amid revenue miss” (https://www.investing.com/news/company-news/huntington-q4-2025-presentation-highlights-loan-growth-partnerships-amid-revenue-miss-93CH-4460899)

[2] Credaily - “Regional Banks Revive Lending in 2026” (https://www.credaily.com/briefs/regional-banks-revive-lending-in-2026/)

[3] CNBC - “Here’s what to expect for commercial real estate in 2026” (https://www.cnbc.com/2025/12/30/commercial-real-estate-2026-what-to-expect.html)

Insights are generated using AI models and historical data for informational purposes only. They do not constitute investment advice or recommendations. Past performance is not indicative of future results.

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.