VF Corp. (VFC) 目标价上调深度分析报告

Unlock More Features

Login to access AI-powered analysis, deep research reports and more advanced features

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.

Related Stocks

Piper Sandler将VF Corp.股票目标价从14美元上调至18美元,上调幅度约29%,反映了对公司品牌组合战略价值、业绩复苏进程以及市场地位改善的积极预期[0][1]。截至2026年1月30日,VF Corp.股价报收于20.11美元,当前股价已超越调整后的目标价,显示出市场对公司转型的认可[0]。

VF Corp.于2026年1月28日发布的第三季度财报表现亮眼,各项核心指标均超出市场预期[1][2]:

| 核心指标 | Q3 FY2026实际值 | 市场预期 | 超出幅度 |

|---|---|---|---|

| 每股收益 (EPS) | $0.58 | $0.44 | +34.88% |

| 营收 | $28.88亿 | $28.11亿 | +2.7% |

| 调整后营业利润 | $3.41亿 | $2.75-3.05亿区间 | 超预期上限 |

| 毛利率 | 57.0% | - | 同比提升10个基点 |

财报显示,公司营收同比增长1%(按固定汇率计算同比下降1%,排除Dickies品牌后同比增长4%,固定汇率增长2%),展现出业务企稳回升的积极信号[1][2]。

美洲地区实现三年来最强季度表现,营收同比增长2%,排除Dickies后同比增长6%(固定汇率计算)[1][2]。美洲地区DTC渠道增长15%,批发渠道实现双位数增长。

全球DTC业务首次实现正增长,营收同比增长4%(固定汇率增长1%,排除Dickies后同比增长6%,固定汇率增长3%),数字渠道增长8%(固定汇率增长6%,排除Dickies后增长12%)[1][2]。这一转折标志着公司直接面向消费者战略取得重要突破,有望提升品牌毛利率和客户关系管理能力。

公司通过业务重组和资产出售实现净债务减少[1][2]:

- 净债务:较上年同期减少5亿美元(下降11%),至47亿美元

- 排除租赁负债后的净债务:27亿美元,较上年同期减少6亿美元(下降18%)

- 库存:较上年同期下降8%,排除Dickies后按固定汇率计算下降4%,显示供应链管理效率提升

- Dickies品牌出售:以6亿美元现金完成出售,进一步降低杠杆并聚焦核心品牌[3]

公司预计FY2026年末杠杆率将达到或低于3.5倍,正朝着中期目标稳步推进[1]。

公司正在实施的"Reinvent"转型计划取得显著进展[1][2]:

- 第三季度相关成本约500万美元,前九个月累计5100万美元

- 绝大部分重组行动已于FY2026年第一季度末完成

- 与咨询公司的合同服务基本完成,费用与VF股价上涨挂钩的或有费用条款将持续至2027年6月

- 通过转型实现运营费用率优化,SG&A费用率从上年同期的45.1%降至44.9%(排除Dickies后)

- 产品创新持续:品牌在性能服饰和鞋类领域保持技术领先地位,Summit Series™和Advanced Mountain Kit™ 2.0等高端产品线强化品牌定位

- 数字渠道强劲:数字业务增长12%,显示出DTC战略的有效性

- 跨界合作热度:与SKIMS的合作扩大了品牌在年轻消费者中的影响力

- 渠道扩张:纽约第五大道全球最大旗舰店的开业增强了品牌体验

- 亚太地区下降1%(固定汇率下降3%),中国市场仍面临挑战

- 高基数效应可能影响未来季度增速

- 核心产品持续强劲:6英寸 Premium靴和船鞋品类需求稳定

- 品牌热度上升:美国和EMEA市场的搜索兴趣持续增长

- 分销网络扩展:美国新开四家全价门店,全渠道策略推进

- EMEA市场突破:EMEA地区增长13%,欧洲市场复苏明显

- APAC地区下降7%(固定汇率下降8%),亚太市场仍是挑战

- 管理层预期管理:明确表示业绩符合预期,暗示最坏时期已过

- 产品线更新:非Icons产品线实现增长,显示产品策略调整见效

- 文化营销能力:Demon Hunters等联名系列展现品牌文化影响力

- DTC渠道改善:数字渠道增长推动整体DTC表现

- 经典产品线仍承压:Authentic、Slip-On和Old Skool™虽有好转但尚未实现正增长

- 市场竞争激烈:在街头潮流服饰领域面临多方竞争

- 年轻消费者偏好变化:需要持续创新以维持品牌吸引力

VF Corp.正在实施聚焦核心品牌的战略[1][3]:

- 已完成:Supreme品牌出售(2024年10月)、Dickies品牌出售(2025年11月)

- 持续评估:全球packs业务(Kipling、Eastpak、JanSport)战略选择

- 聚焦方向:户外(The North Face、Timberland)和运动(Vans)核心品牌

这一战略调整使公司能够将资源集中于高增长、高潜力的品牌,提升整体业务质量。

| 财务指标 | Q3 FY2026 | Q3 FY2025 | 变化 |

|---|---|---|---|

| 毛利率 | 56.6% (57.0%调整后) | 56.3% | +30bps |

| 营业利润率 | 10.1% (12.1%调整后) | 8.0% | +210bps |

| 净利润率 | 10.5% | 5.9% | +460bps |

| ROE | 14.79% | - | - |

调整后盈利能力显著改善,显示出转型计划的成效[1][2]。

| 估值指标 | 当前值 | 行业对比 |

|---|---|---|

| 市值 | 78.7亿美元 | - |

| 当前股价 | $20.11 | - |

| 共识目标价 | $18.00 | 当前股价高于目标价10.5% |

| P/E (TTM) | 35.19x | 相对较高 |

| P/B | 4.41x | 中等水平 |

当前股价($20.11)已超越Piper Sandler上调后的目标价($18),以及分析师共识目标价区间($10-$25)的下限[0]。这反映出市场对公司复苏的积极定价,但也意味着进一步上涨需要更强的基本面支撑。

- 经营现金流:前三季度持续经营业务提供6.38亿美元,同比增长

- 自由现金流:FY2025年为3.13亿美元,FY2026年预计同比增长

- 负债水平:净债务/EBITDA比率预计年末达到3.5倍以下,呈改善趋势

| 指标 | 指引 |

|---|---|

| 营收 | 排除Dickies和Supreme后实现全年同比增长(自FY2023以来首次) |

| 调整后营业利润 | 同比增长 |

| 调整后营业现金流 | 同比增长 |

| 年末杠杆率 | ≤3.5x |

- The North Face持续强劲:产品创新和数字渠道增长有望延续

- Vans企稳回升:产品线更新和文化营销策略见效

- DTC渠道增长:直接面向消费者战略提升毛利率

- 运营效率提升:Reinvent转型计划持续释放成本协同效应

- 资产负债表改善:债务水平下降降低财务风险

- 宏观经济风险:消费需求可能受经济不确定性影响

- 汇率波动:美元走强可能影响国际业务表现

- 关税风险:贸易政策变化可能影响成本结构

- 品牌风险:时尚潮流变化可能影响Vans等品牌表现

- 竞争加剧:户外和街头服饰市场竞争持续激烈

| 评级 | 数量 | 占比 |

|---|---|---|

| 买入 | 23 | 40.4% |

| 持有 | 31 | 54.4% |

| 卖出 | 3 | 5.3% |

共识评级为"持有",显示出分析师对公司的谨慎乐观态度[0]。

Piper Sandler将VF Corp.目标价从14美元上调至18美元,主要基于以下核心驱动因素:

- Q3 FY2026财报超预期:EPS和营收均显著超出市场预期,盈利能力改善明显

- 核心品牌强劲复苏:The North Face和Timberland实现双位数增长,Vans虽承压但出现企稳迹象

- DTC渠道实现关键转折:首次实现正增长,标志着直接面向消费者战略取得突破

- 资产负债表持续改善:净债务下降,杠杆率有望在年末达到3.5倍以下

- Reinvent转型计划成效显现:运营效率提升,成本结构优化

- The North Face:增长动能强劲,产品创新和数字渠道表现突出,有望持续支撑股价

- Timberland:连续五个季度增长,复苏势头稳固,具有持续性

- Vans:虽仍面临挑战,但最坏时期可能已经过去,复苏之路需要更多时间验证

当前股价($20.11)已超越调整后的目标价,估值已部分反映了市场对公司复苏的预期。短期内股价可能面临获利了结压力,但中长期来看,若公司能够持续实现业绩改善,股价仍有上行空间。投资者应关注即将发布的FY2026 Q4财报及全年业绩指引,以验证复苏持续性。

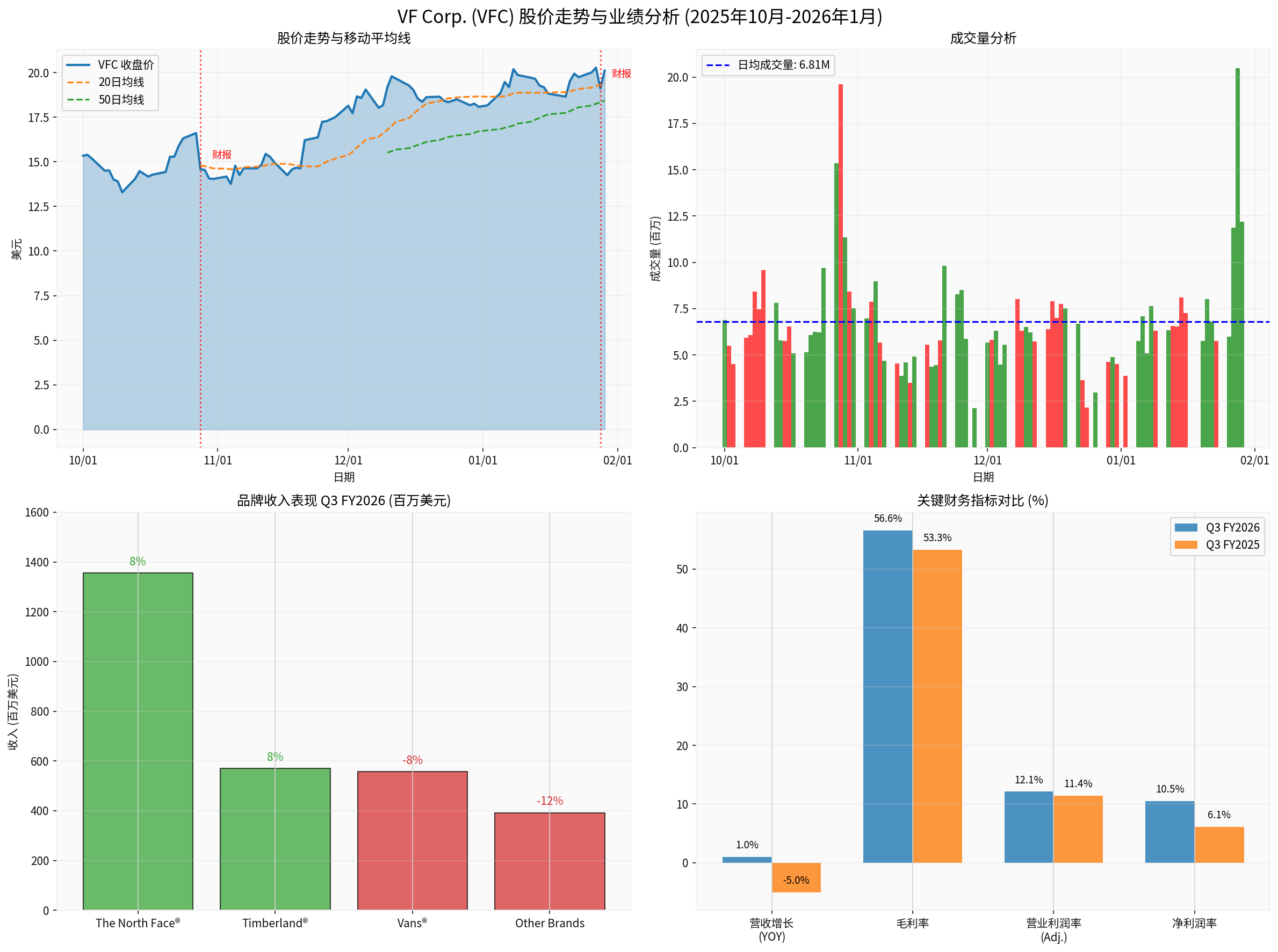

上图展示了VF Corp.自2025年10月以来的股价表现:

- 左上图:股价从10月初的约$14.5上涨至1月底的$20.11,涨幅超过38%,期间20日和50日均线呈上升趋势,显示短期动能偏多

- 右上图:成交量在财报发布期间显著放大,显示市场关注度提升

- 左下图:品牌收入表现显示The North Face和Timberland实现8%增长,Vans仍下降8%

- 右下图:关键财务指标同比改善,毛利率和净利润率均有提升

[0] 金灵API - VFC公司概览与市场数据 (https://gilin-data.oss-cn-beijing.aliyuncs.com/financial_charts/d9d47687_vfc_analysis.png)

[1] VF Corp. Q3 FY2026 财报电话会议及8-K文件 (https://www.sec.gov/Archives/edgar/data/103379/000010337926000013/vfc-20260126.htm)

[2] Yahoo Finance - V.F. Corp. Q3 Earnings & Revenues Beat Estimates (https://finance.yahoo.com/news/v-f-corp-q3-earnings-175100498.html)

[3] VF Corp. SEC 8-K - Dickies品牌出售完成公告 (https://www.sec.gov/Archives/edgar/data/103379/000010337925000066/vfc-20251112.htm)

[4] MarketWatch - V.F. Q3 Earnings Call Highlights (https://www.marketbeat.com/instant-alerts/vf-q3-earnings-call-highlights-2026-01-28/)

[5] Seeking Alpha - V.F. Corp.: The Turnaround Is Advancing (https://seekingalpha.com/article/4863492-vf-corp-turnaround-is-advancing)

Insights are generated using AI models and historical data for informational purposes only. They do not constitute investment advice or recommendations. Past performance is not indicative of future results.

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.