火星人厨具(300894.SZ)深度分析报告:首次亏损与行业拐点研判

Unlock More Features

Login to access AI-powered analysis, deep research reports and more advanced features

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.

Related Stocks

火星人厨具股份有限公司(Marssenger Kitchenware Co., Ltd.)是中国集成厨电行业的领军企业之一,股票代码300894.SZ,在深交所上市。公司主营业务涵盖集成灶、集成水槽、嵌入式厨电等厨房电器的研发、生产与销售。作为"集成灶"概念的代表企业,火星人曾凭借其创新设计和营销策略在行业中占据重要地位。

截至2025年2月12日,公司总市值约为47.6亿美元(约合人民币340亿元),当前股价为14.20美元/股。从资本市场表现来看,公司股价在过去一年下跌17.46%,五年累计跌幅高达81.49%,这一惨淡表现反映了市场对公司基本面恶化的担忧。

根据最新披露的财务数据(TTM),公司核心财务指标呈现全面恶化态势[0]:

| 指标类别 | 指标名称 | 数值 | 行业解读 |

|---|---|---|---|

| 估值指标 | 市盈率(P/E) | -21.36倍 | 负值表明公司处于亏损状态 |

| 估值指标 | 市净率(P/B) | 3.96倍 | 较行业平均存在溢价 |

| 盈利能力 | 净资产收益率(ROE) | -16.85% | 股东回报严重为负 |

| 盈利能力 | 净利润率 | -23.72% | 每100元收入亏损近24元 |

| 盈利能力 | 营业利润率 | -23.06% | 主业盈利能力完全丧失 |

| 流动性 | 流动比率 | 2.38 | 短期偿债能力尚可 |

| 流动性 | 速动比率 | 1.96 | 剔除存货后流动性良好 |

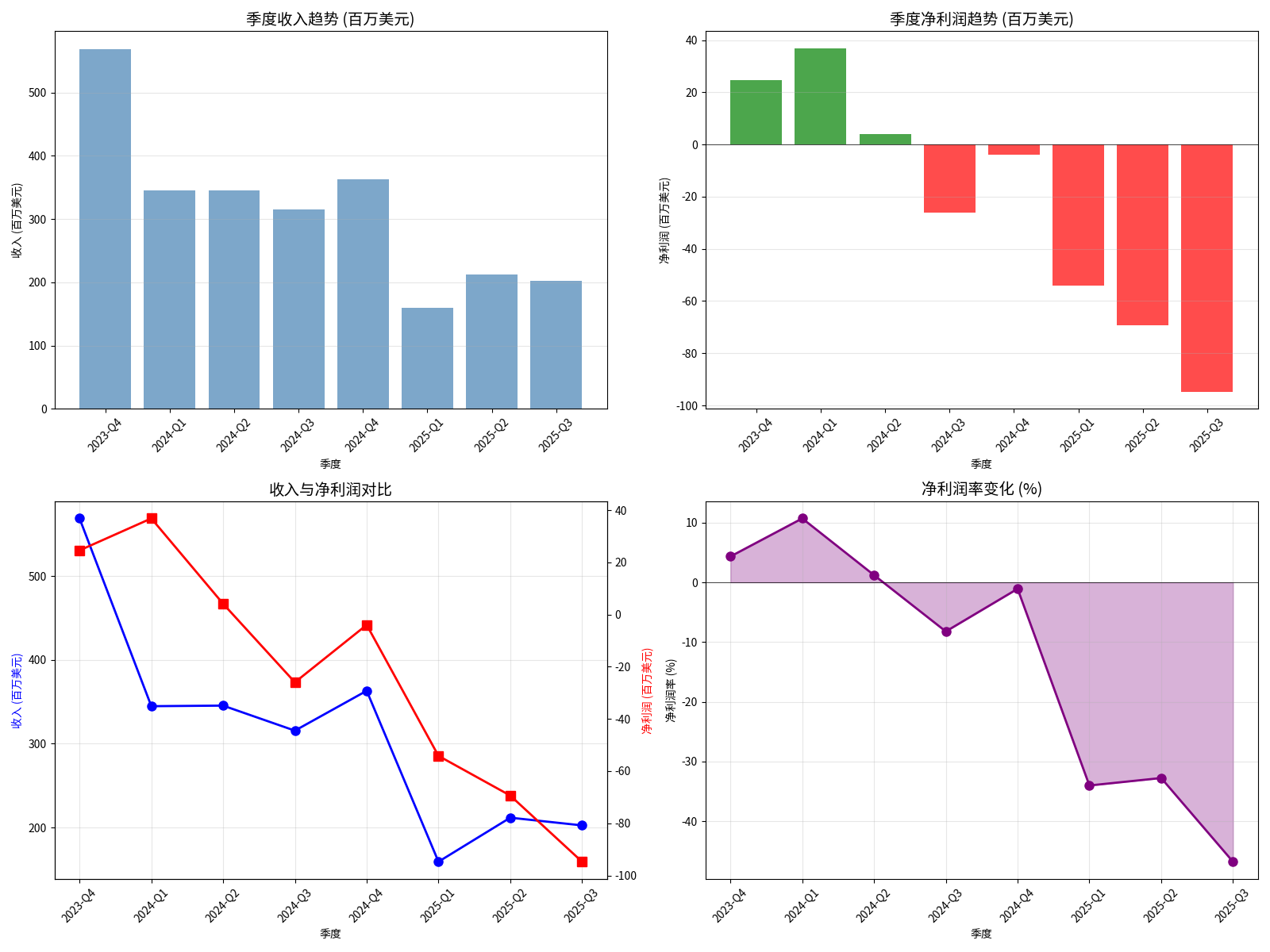

通过分析公司近八个季度的财务数据,可以清晰地看到亏损是如何逐步加剧的[0]:

-

盈利转亏损的转折点:2024年第二季度(2024-Q2)是公司财务状况恶化的关键节点。该季度公司勉强实现净利润416万美元,但从此便开启了连续亏损模式。

-

亏损加速度:亏损幅度呈现明显的扩大趋势:

- 2024年第三季度:净亏损2,595万美元

- 2024年第四季度:净亏损394万美元(季度性因素影响)

- 2025年第一季度:净亏损5,416万美元(环比增长1275%)

- 2025年第二季度:净亏损6,937万美元(环比增长28%)

- 2025年第三季度:净亏损9,473万美元(季度环比增长36.5%)

-

收入持续下滑:季度收入从2023年第四季度的5.69亿美元骤降至2025年第三季度的2.03亿美元,降幅高达64.3%。这一收入崩塌式下滑是导致亏损的核心驱动因素。

从关键财务比率的变化来看,公司的盈利能力经历了系统性退化:

| 财务指标 | 2021年 | 2022年 | 2023年 | 2024年 | 趋势判断 |

|---|---|---|---|---|---|

| 净资产收益率(ROE) | 25.42% | 19.12% | 14.99% | 0.79% | 严重恶化 |

| 利息保障倍数 | 349.73 | 36.36 | 24.48 | 0.13 | 偿债能力崩塌 |

| 库存周转率 | 5.23次 | 4.59次 | 4.82次 | 4.87次 | 相对稳定 |

| 流动比率 | 1.76 | 2.34 | 1.93 | 2.44 | 有所改善 |

集成灶作为厨电行业的新兴细分赛道,曾在2018-2021年期间经历了高速增长。然而,随着房地产市场的深度调整和消费需求的结构性变化,整个行业正面临前所未有的挑战[0]。

-

房地产周期下行:集成灶的销量与新房装修高度相关。房地产市场的持续低迷直接抑制了终端需求。

-

消费降级趋势:在经济不确定性增加的背景下,消费者对高价集成厨电的购买意愿明显下降。

-

竞争加剧:传统厨电巨头(如老板电器、方太)加速布局集成灶领域,行业竞争格局日趋激烈。

-

价格战压力:为维持市场份额,企业被迫参与价格竞争,进一步压缩利润空间。

判断集成灶行业是否出现拐点,需关注以下关键信号:

| 拐点信号 | 当前状态 | 预期变化 |

|---|---|---|

| 房地产销售企稳 | 仍在下行通道 | 需等待销售面积增速转正 |

| 终端需求回暖 | 保持疲弱 | 需观察零售额增速 |

| 龙头企业盈利能力恢复 | 普遍亏损 | 毛利率企稳回升 |

| 渠道库存去化 | 库存高企 | 需6-12个月去化周期 |

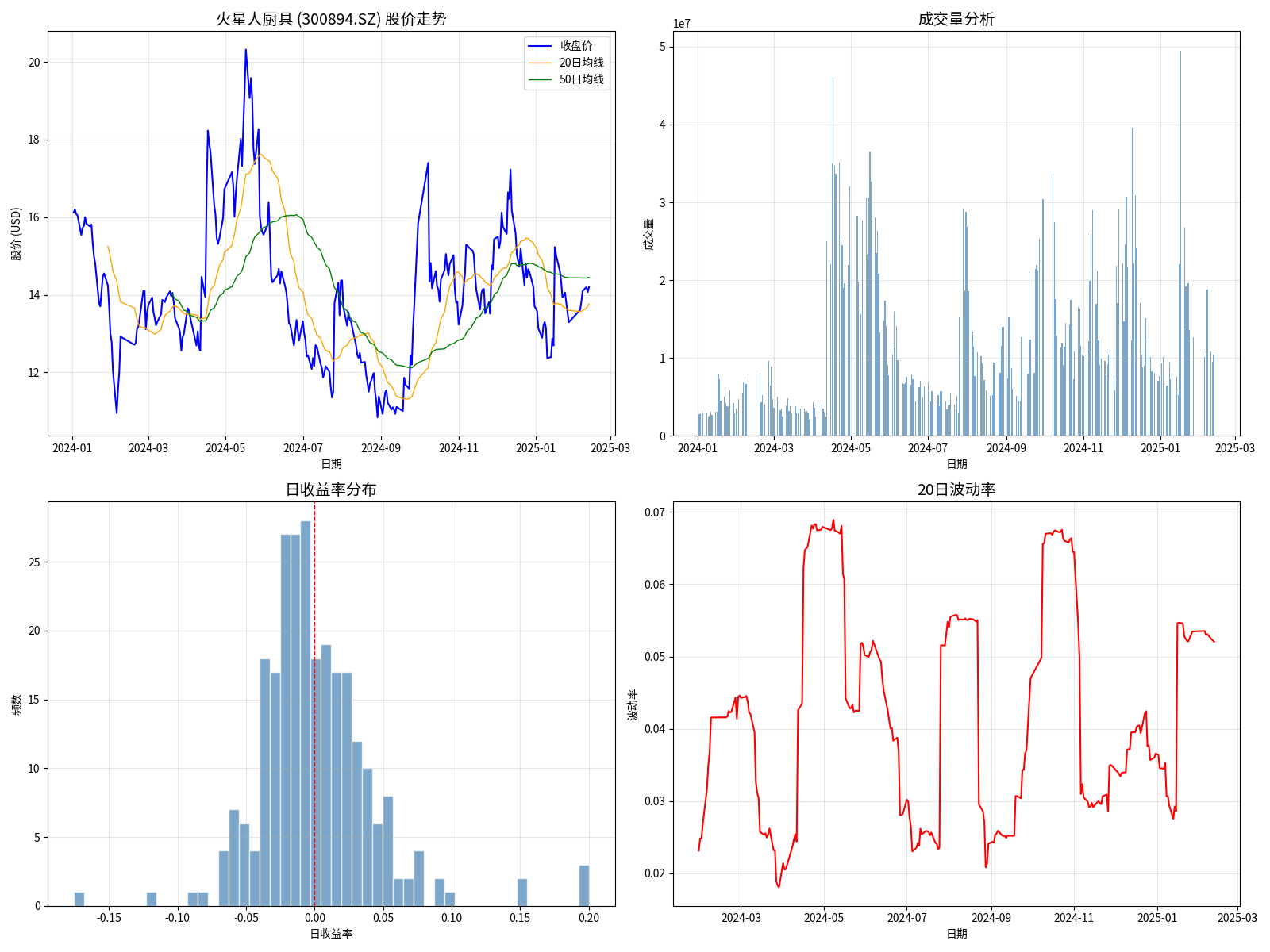

根据技术分析工具的结果[0]:

| 分析维度 | 当前状态 | 信号解读 |

|---|---|---|

| 当前价格 | 14.20美元 | 处于横盘整理区间 |

| 20日均线 | 13.76美元 | 价格略高于短期均线(+3.18%) |

| 50日均线 | 14.45美元 | 价格低于中期均线(-1.73%) |

| 200日均线 | 14.15美元 | 价格略高于长期均线(+0.36%) |

| MACD指标 | 无交叉 | 偏多信号,但不够强烈 |

| KDJ指标 | K:59.9, D:48.9, J:81.8 | 偏多格局 |

| 趋势判断 | 横盘整理 |

无明确方向 |

| Beta系数 | 1.03 | 与市场波动基本同步 |

| 支撑位 | 13.76美元 | 20日均线位置 |

| 阻力位 | 14.52美元 | 前期高点压力 |

从技术面来看,当前股价处于一个收敛三角形的末端,选择方向的时间窗口正在临近。考虑到公司基本面持续恶化,向下突破的概率相对较大。

- 下行风险:若跌破13.76美元支撑位,可能进一步下探11-12美元区间

- 上行阻力:若突破14.52美元阻力位,可能测试16-17美元压力区

火星人首次出现季度性亏损并非孤立事件,而是多重因素叠加的结果:

- 渠道扩张过快:过去几年公司大规模铺设线下门店,固定成本负担沉重

- 品牌投入高企:持续的营销推广支出侵蚀了利润空间

- 产品结构问题:高端产品占比过高,在消费降级环境下销售受阻

- 库存积压:渠道库存处于高位,清理库存影响短期业绩

- 房地产持续低迷:新房交付量下降直接影响装修需求

- 消费信心不足:消费者对大件厨电的购买趋于谨慎

- 竞争白热化:行业价格战导致毛利率承压

从行业层面来看,集成灶赛道正经历深度调整,但不能简单地以个别企业的亏损来判断行业拐点。

- 头部企业普遍出现盈利大幅下滑甚至亏损

- 行业增速从双位数回落至个位数

- 渠道库存高企,需要长时间去化

- 房地产后周期效应持续显现

- 行业渗透率仍有提升空间(目前约15%,远期目标30%+)

- 消费升级趋势未变,集成灶的省空间、高效率优势犹存

- 龙头企业现金流状况尚可,具备穿越周期的能力

- 政策托底房地产预期增强

综合分析,我们认为集成灶行业的真正拐点可能需要等到以下条件成熟:

| 条件 | 预期时间 | 触发因素 |

|---|---|---|

| 房地产销售企稳 | 2026年下半年 | 政策效果显现+库存去化完成 |

| 行业增速转正 | 2026年Q3-Q4 | 终端需求回暖+渠道库存恢复正常 |

| 龙头企业盈利能力恢复 | 2027年 | 毛利率企稳+费用率下降 |

| 行业整合完成 | 2027-2028年 | 落后产能出清+集中度提升 |

- 业绩持续恶化风险:亏损可能进一步扩大,短期内难以实现盈利反转

- 债务风险:利息保障倍数极低,存在流动性压力

- 估值陷阱:虽然市净率仅3.96倍,但ROE为负,PB估值参考意义有限

- 行业周期风险:房地产后周期影响可能持续2-3年

- 竞争加剧风险:传统厨电巨头进入可能进一步压缩市场空间

| 评级维度 | 当前状态 | 评分(1-10) | 说明 |

|---|---|---|---|

| 财务健康度 | 严重恶化 | 2/10 | 亏损扩大、ROE为负 |

| 行业前景 | 面临调整 | 4/10 | 短期承压、长期仍有空间 |

| 估值合理性 | 偏高 | 3/10 | 考虑亏损后估值不具吸引力 |

| 技术面 | 横盘整理 | 5/10 | 方向选择中 |

- 短线交易者:关注13.76-14.52美元区间突破情况,止损设置在13美元下方

- 价值投资者:建议等待行业拐点明确后再考虑介入,当前风险收益比不具吸引力

- 机构投资者:可将其作为行业配置中的"观察标的",但不宜重仓

火星人厨具的首次亏损是公司个体问题与行业周期下行的叠加反映。从个体层面看,公司面临收入下滑、成本刚性、竞争加剧等多重压力;从行业层面看,集成灶赛道正经历深度调整,房地产后周期效应持续显现。

-

火星人亏损并非个例:行业主要企业普遍面临盈利压力,反映的是系统性挑战而非个体经营失败。

-

行业拐点尚未到来:尽管行业已经历较大幅度调整,但房地产销售企稳、渠道库存去化完成、龙头企业盈利能力恢复等拐点信号尚未出现。

-

拐点预期时间:预计行业真正拐点将出现在2026年下半年至2027年,届时房地产销售增速有望转正,行业将进入新一轮健康发展周期。

-

投资建议:当前阶段建议保持谨慎,等待行业基本面改善信号明确后再考虑增加配置。对于风险偏好较低的投资者,可将目光转向现金流状况更好、品牌壁垒更高的行业龙头企业。

[0] 金灵API金融数据库(公司财务数据、股价数据、技术指标、行业数据)

Insights are generated using AI models and historical data for informational purposes only. They do not constitute investment advice or recommendations. Past performance is not indicative of future results.

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.