英国2024年Q4 GDP增速放缓及英国股市投资分析

Unlock More Features

Login to access AI-powered analysis, deep research reports and more advanced features

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.

基于最新数据和市场分析,我将为您提供英国2024年Q4 GDP增速放缓对英国股市投资影响的深度分析报告。

根据英国国家统计局于2026年2月12日发布的最新数据[1],英国2024年第四季度GDP表现呈现以下特征:

| 指标 | 数值 | 环比变化 | 同比变化 |

|---|---|---|---|

| GDP环比增速 | 0.1% | 持平于Q3 | - |

| GDP同比增速 | 1.0% | 较Q3放缓 | - |

| 12月单月GDP | 0.1% | 较11月(0.3%)放缓 | - |

- 英国经济已连续两个季度维持0.1%的低环比增长,呈现"停滞式复苏"态势

- 服务业仍是主要增长动力,但制造业和服务业复苏动能均有所减弱

- 经济增速明显低于英国央行(BoE)此前的预期[2]

- 英国通胀率已从峰值显著回落,接近央行2%目标水平[2]

- 劳动力市场逐步降温,工资增长压力有所缓解

- 服务业通胀黏性虽仍存在,但整体呈下降趋势

- 英央行已于2025年开始降息周期,利率从峰值逐步回落[3]

- 市场预计2025-2026年将延续温和降息路径

- 融资成本下降将对企业投资和消费形成支撑

- 实际工资增长恢复正面效应逐步显现

- 消费者支出在服务业领域保持韧性

- CEBR(英国经济与社会研究院)下调2025年GDP增长预期至0.75%[4]

- 企业投资意愿仍受政策不确定性影响

- 房地产市场活动低迷

- 全球贸易环境变化带来的外需风险

- 地缘政治因素对供应链和能源价格的潜在冲击

- 英国政府债务水平较高,财政刺激空间有限

- 公共投资和消费增长面临约束

| 情景 | 概率 | 触发条件 |

|---|---|---|

| 软着陆(避免衰退) | 约60-65% | 通胀持续回落 + 降息顺利传导 |

| 轻度衰退 | 约25% | 通胀反复 + 消费大幅下滑 |

| 严重衰退 | 约10-15% | 外部冲击叠加政策失误 |

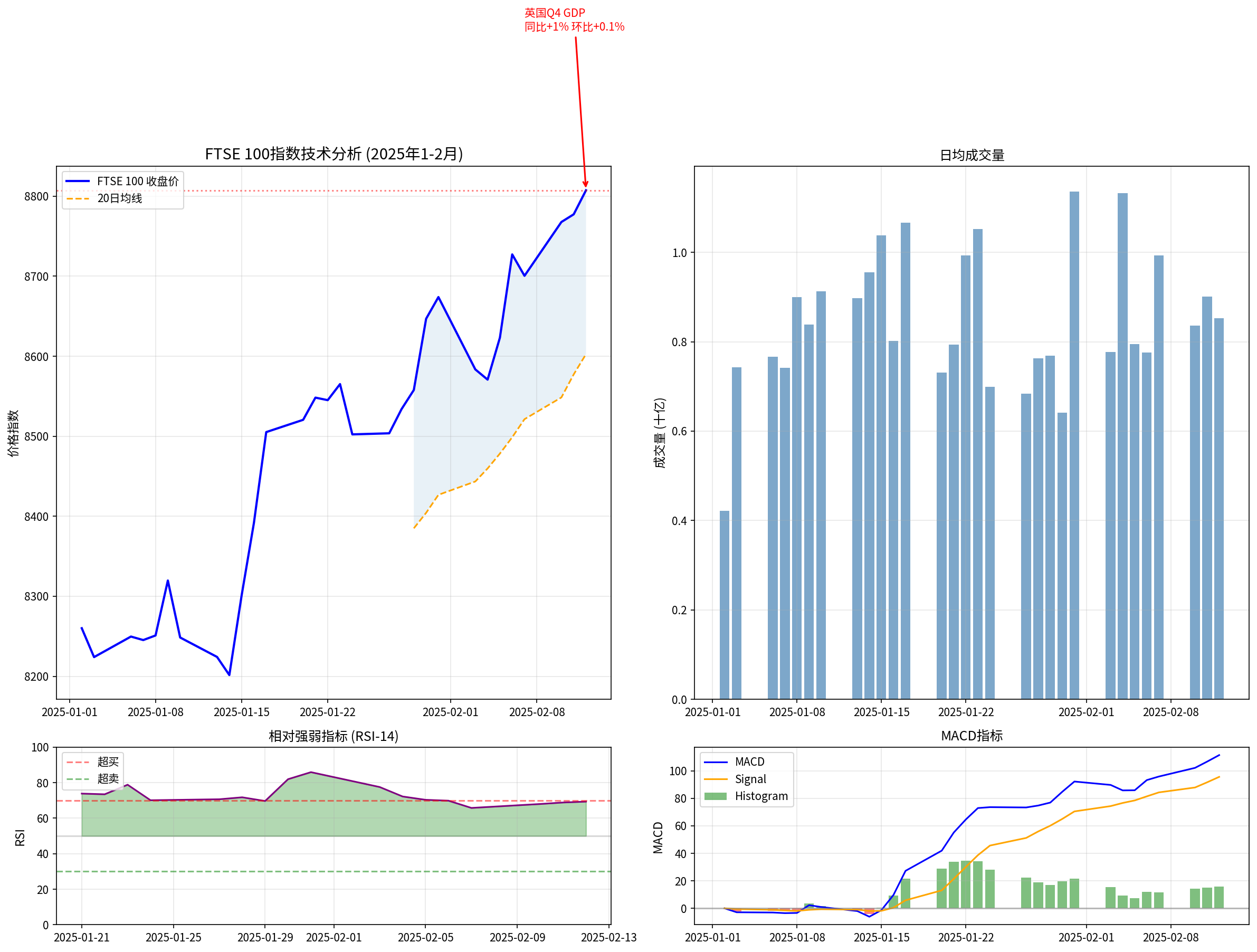

根据实时交易数据[0],英国富时100指数在2025年表现如下:

| 时间区间 | 涨幅 | 表现评价 |

|---|---|---|

| 2025年以来 | +7.76% | 跑赢多数发达市场 |

| 近1个月 | +4.95% | 强势反弹 |

| 最高点 | 8,810.62 | 创历史新高区间 |

| 最低点 | 8,160.60 | 获得有效支撑 |

| 指标 | 当前值 | 信号解读 |

|---|---|---|

| 收盘价 | 8,807.44 | 处于历史高位区间 |

| 20日均线 | 8,602.65 | 价格站上均线,偏多 |

| RSI(14) | 69.29 | 接近超买区域 |

| MACD | 111.46 (金叉) | 中期趋势偏多 |

| 波动率(日) | 0.62% | 处于历史较低水平 |

- 短期趋势:偏多但面临回调压力

- 关键支撑位:8,160-8,600区间

- 关键阻力位:8,800-8,850区间

GDP增速放缓 → 企业盈利预期下调 → 估值承压

↓

消费支出减弱 → 零售/服务板块承压

↓

投资意愿下降 → 工业/金融板块承压

↓

央行降息预期增强 → 流动性边际改善

| 板块类型 | 影响程度 | 细分行业 | 投资建议 |

|---|---|---|---|

防御型 |

正面 | 公用事业、医药、必需消费 | 逢低配置 |

金融型 |

中性偏多 | 银行、保险 | 受益于降息周期 |

周期型 |

负面 | 零售、工业、房地产 | 谨慎观望 |

资源型 |

中性 | 能源、矿业 | 关注大宗商品价格 |

科技型 |

正面 | 科技硬件、软件 | 相对抗跌 |

- 控制仓位:建议将英国股市配置比例控制在投资组合的15-20%以内

- 优选防御板块:

- 医药龙头(阿斯利康、葛兰素史克)

- 公用事业(英国国家电网、塞文能源)

- 高股息蓝筹(联合利华、英美烟草)

- 关注估值修复:当前FTSE 100远期市盈率处于历史中位数水平[5],具备一定吸引力

- 加仓时机:若指数回调至8,000-8,200区间,可逐步加仓

- 关注受益板块:

- 金融板块:英国银行股将受益于降息带来的利差改善

- 房地产板块:利率下行将改善REITs和房产股估值

- 消费板块:实际收入增长恢复将支撑可选消费

- ETF配置:可考虑配置FTSE 100 ETF或英国中小盘ETF分散风险

| 风险类型 | 风险等级 | 应对措施 |

|---|---|---|

| 经济衰退风险 | 中 | 设置止损线(跌破8,000点止损) |

| 通胀反复风险 | 低 | 保持一定国债配置对冲 |

| 汇率波动风险 | 中 | 关注英镑走势,适度对冲 |

| 地缘政治风险 | 中 | 分散配置,不单一重仓 |

| 资产类别 | 建议比例 | 具体标的 |

|---|---|---|

| 英国大盘股 | 15-20% | FTSE 100 ETF |

| 英国高息股 | 5-8% | 公用事业/电信 |

| 英国金融股 | 5-8% | 汇丰、巴克莱 |

| 英国中小盘 | 3-5% | Numis、Intermediate Capital |

| 现金/国债 | 10-15% | 避险配置 |

| 评估维度 | 现状 | 展望 |

|---|---|---|

| 增长动能 | 放缓但未衰退 | 温和复苏 |

| 通胀形势 | 持续回落 | 接近目标 |

| 就业市场 | 有所降温 | 保持稳定 |

| 货币政策 | 转向宽松 | 延续降息 |

综合评级 |

B+ |

审慎乐观 |

- 估值合理:FTSE 100估值处于历史中位数,具备中长期配置价值

- 技术偏多:指数站上关键均线,MACD金叉,短期趋势偏强

- 政策利好:降息周期开启将提供估值支撑

- 风险可控:波动率处于历史低位,系统性风险有限

- 上行催化剂:通胀超预期回落、英央行加速降息、企业盈利超预期

- 下行风险:经济增速进一步放缓、地缘政治冲突、全球衰退

[1] 英国国家统计局 - 2024年第四季度GDP初步估算 (https://www.ons.gov.uk/)

[2] 英伦银行货币政策报告 (https://www.bankofengland.co.uk/monetary-policy-report/)

[3] CEBR - UK Economic Outlook Q1 2025 (https://cebr.com/wp-content/uploads/2025/04/Q1-2025.pdf)

[4] BBC News - Bank of England economic forecast (https://www.bbc.co.uk/news/)

[5] 建行亚洲 - 2025年四季度环球大类资产策略展望 (https://www.asia.ccb.com/)

Insights are generated using AI models and historical data for informational purposes only. They do not constitute investment advice or recommendations. Past performance is not indicative of future results.

About us: Ginlix AI is the AI Investment Copilot powered by real data, bridging advanced AI with professional financial databases to provide verifiable, truth-based answers. Please use the chat box below to ask any financial question.